住まなくなった自宅を有効活用したいと考えることはありませんか?そんなときに有力な選択肢となるのが、自宅を賃貸に出すことです。

自宅の賃貸活用とは、自宅を所有したまま貸し出して家賃収入を得ることで、将来「また住む」か「売る」のかの選択肢を広げられる運用方法です。

リロの留守宅管理 賃貸管理サービスの特徴

- 質の高い入居者募集: 福利厚生代行サービスを強みに、大手上場企業をはじめとした法人取引先が1万社以上。独自のチャネルから物件をご紹介できます。

- 住宅ローンの方: 転勤等のやむを得ない事情であれば、一時的な賃貸を認められることも。ローン乗り換え検討の方向けに賃料査定や簡易シミュレーションも可

- 海外赴任者への独自サポート: 納税管理人の引き受けから、還付金が発生する場合の確定申告代行まで、専門的な実務も自社で直接サポート

- 選べる契約形態: 「一時的な転勤」から「長期的な運用」まで、ライフプランに合わせた柔軟な貸し出し期間の調整が可能です。

目次

1. 自宅を賃貸に出すとき│住宅ローンがある場合はどうなる?

住宅ローン返済中の自宅を賃貸に出すことは可能ですが、以下のいずれかの条件を満たす必要があります。

- 原則: ローンを完済するか「事業用ローン」へ借り換える

- 例外: 転勤など「やむを得ない事情」で銀行から承認を得る

それぞれの具体的な手続きと、判断基準について解説します。

1-1. 原則:ローンの完済か「事業用ローン」への借り換える

住宅ローンは、「本人が居住すること」を条件に利用できるローンです。「自分が住む」という大前提があるからこそ、他のローンに比べて金利も低く設定されています。

そのため、自宅を賃貸に出して「事業用」(収益を得る目的)に変更する場合、原則として住宅ローンは継続できません。ローンの残債がある状態で賃貸に出すなら、以下のいずれかの対応が必要です。

- 住宅ローンを完済する

- 「事業用ローン(アパートローン)」へ借り換える

借り換えを行うと、賃貸に出すことができますが、他のローンは住宅ローンより金利は高くなるため、現在の賃料でマイナスにならないかシミュレーションを行うことが重要です。

1-2. 転勤など「やむを得ない理由」なら金融機関に認められる

転勤等のやむを得ない事情がある場合には、銀行も一時的な賃貸を認めてくれることが一般的です。

フラット35の場合も、転勤等のやむを得ない事情がある場合の賃貸は認めています。

Q. 返済中に融資住宅を賃貸にしてもいいですか。

A. フラット35は、お申込ご本人またはそのご親族の方がお住まいになる住宅の取得資金としてご利用いただいております。転勤等のやむを得ないご事情で、一時的に居住できない場合、融資住宅に戻ることを前提に賃貸することは可能です。

出典:住宅金融支援機構「返済中に融資住宅を賃貸にしてもいいですか。」回答一部抜粋

金融機関によって規約が異なります。そのため転勤の際に賃貸に出す場合は契約書の確認、確認をするようにしてください。

転勤以外では、施設などの入所、介護が挙げられます。その際には以下が必要になります。

- 銀行への事前相談が必須: 「転勤の間だけ貸したい」「戻ってきたら再び住む」という事情を事前に金融機関に相談することで住宅ローンの条件を維持したまま貸し出しを認められることがあります。

- 無断での賃貸は厳禁: 相談なしに賃貸を始めてしまうと、契約違反として「ローンの一括返済」を求められるリスクがあります。必ず事前に金融機関の窓口へ相談しましょう。

関連記事

【住宅ローンでも賃貸に出せる】転勤時に持ち家を賃貸する方法、注意点を解説

2. 自宅を賃貸に出して別の賃貸住宅に住むには

自宅を賃貸に出して、自分は他の場所で賃貸暮らしをするためには、誰でもできるわけではありません。まず、「実現可能な条件を満たしているか」を確認する必要があります。

2-1. 「賃貸に出して、別の賃貸に住む」ができるのはどんな人?

前提として「銀行が許可してくれる人」または「ローンがない人」です。

加えて、「今のローン」、「今の家の諸経費」、「新しい家の家賃」の賃料で払えるか?が分かれ目となります。具体的には、以下のようなケースが該当します。

- 家賃が高いエリアに自宅がある(都心・駅近など)

理由:賃料が高く設定できるため、管理費や税金を払った後でも新居の家賃をカバーしやすく、収支がプラス(黒字)になりやすいためです。

- 転勤や介護など「やむを得ない事情」がある

理由:銀行から承認を得て、住宅ローンを継続したまま貸し出せる可能性があるからです。金利の高い「アパートローン」に切り替えずに済むため、収支をプラスに保ちやすくなります。

逆に、郊外の需要が低いエリアだったり、銀行の承認が得られなかったりする場合は、無理に貸し出すと「持ち出し(赤字)」が増えるだけになるため注意が必要です。

2-2. 持ち家を「資産」として維持しながら住むメリット

条件をクリアできる人にとって、この住み替えは大きなメリットを生みます。

住みたい場所に、住みたい時だけ住める 「子供が独立したからコンパクトな部屋へ」「リモートワークになったから環境の良い郊外へ」など、持ち家という資産を確保したまま、ライフステージに合わせて住む場所を自由に変えられます。

他人の家賃で自分のローンを返済できる 自分が住んでいない間も、入居者が払う家賃でローンが減っていきます。将来的に完済すれば「家賃を生み出し続ける資産」になります。

2-3. リスクは「自分が戻れなくなること」

一方で、住み替え後に「やはり自宅に戻りたい」と思っても、すぐに戻れるとは限りません

「普通借家契約」で貸してしまうと、たとえ自分が戻りたくなっても、契約の性質上、入居者が拒否すれば退去してもらうことはほぼ不可能です。

将来戻る予定があるなら、前もって契約期間を設定しておける「定期借家契約」を選ばなければなりません。

自分が住んでいない分、部屋の汚れや設備の不具合、近隣トラブルの把握が遅れがちになるため、適切な管理費を払い賃貸管理会社に管理を委託する必要があります。

また、「将来戻る予定がある」「賃貸に出すことに少し不安がある」なら「定期借家契約」の実績が豊富な会社を選び、賃料の目安に加えて収支シミュレーションを作成してもらうのが安心です。

転勤などの期間、一時的に自宅を賃貸に出すことを「リロケーション」と呼びますが、リロの留守宅管理はこのリロケーションを日本で初めて事業化し、これまで40年以上の実績を積み上げてきました。

定期借家契約の割合は普通借家契約と比較して5~10%程度といわれていますが、リロの留守宅管理では、約25%のお客様が定期借家契約で締結しています。もし、「戻れなくなるリスク」を無くしたい場合は、ぜひ一度ご相談ください。

3.自宅を賃貸に出す際に重要な契約形態

家を貸す際の契約方法には、「普通借家契約」「定期借家契約」「一時使用賃貸借契約」の3つがあります。それぞれの特徴について解説します。

3-1. 普通借家契約|入居者が守られる契約

【普通借家契約がおすすめの人の特徴】

- 長期的に貸し出したい人

- 安定的に家賃収入を得たい人

普通借家契約は、一般的な賃貸における契約方法です。入居者の希望があれば、契約を更新して住み続けることができます。入居者保護の観点から、貸主からの解約には正当事由が必要であり、一方的な解約は難しくなっています。

一般的には2年契約などの契約縛りがあり、長期的に貸し出すのに最適です。借主にとって優位な契約方法になるので、賃料を相場で設定しても借主が見つかりやすい特徴があります。

これらの特徴から、安定的な家賃収入が期待できるのが普通借家契約のメリットです。一方で、貸主側の都合で解約ができないため、短期的な賃貸には向かない点はデメリットと言えます。

3-2. 定期借家契約|契約期間満了で確実に契約終了する契約

【定期借家契約がおすすめの人の特徴】

- 将来的に賃貸に出した家を自分で使う予定がある人

- 家を空ける間を、空き家として保持しておきたくない人

定期借家契約は、契約時に設定した契約期間のみを賃貸期間とする契約方法です。入居者は原則として、契約期間満了時に退去しなければなりません。

貸主と入居者の双方の合意が得られれば、再契約を行い、賃貸期間の延長が可能です。将来的に家を使う予定がある場合や、家を使わない間に有効活用したい場合におすすめの契約です。

ただし、貸主優位な契約方法となるため、家賃は相場の8割程度に下がります。また、契約期間が限定的であるため、借主が見つかりにくい点はデメリットになります。

※定期借家契約は賃貸管理会社でも契約実績の少ない契約方法です。更新が前提のため、前もって契約期間を限定する契約形態は珍しいためです

国土交通省が2007年に発表した「定期借家制度実態調査(不動産業者)」でも、定期借家契約の割合は5%弱でした。

参考:国土交通省「定期借家制度実態調査(不動産業者)」(4ページ)

しかし、リロの留守宅管理では、約25%のお客様が定期借家契約で締結しています。そのため、一般的には少ない定期借家契約での実績や事例もあることから、入居者対応やお客様個別の対応など長年培った経験で安心してご利用いただけます。(2025年1月~2025年12月、新規契約のお客様での割合)

3-3. 一時使用賃貸借契約|転勤など再入居が確実なときの契約

【一時使用賃貸借契約がおすすめの人の特徴】

- 転勤など、一時的に家を貸し出したい人

- 転勤や建替え工事など期間が変更になる可能性が高い

一時使用賃貸借契約は、転勤など賃貸に出す目的が明確であること。加えてその目的が終了次第、再入居することを前提とし、その期間だけ賃貸に出す場合が該当します。

一時使用賃貸借契約は、契約時に定めた契約期間は遵守しなければいけませんが、3ヶ月前までに告知すれば解約可能です。そのため、定期借家契約よりも期間の柔軟性が高い契約方法です。ただし、入居者の立場が不安定となるため、2年以上の賃貸保証期間を設定して貸し出すことが一般的です。

期間を限定した契約であるため、普通借家契約と比較して借主が見つかりにくく、賃料を低めに設定する傾向にある点はデメリットとして挙げられます。

| メリット | デメリット | |

|---|---|---|

| 普通借家契約 |

|

|

| 定期借家契約 |

|

|

| 一時使用賃貸借契約 |

|

|

4.貸した方が良いケース、売った方が良いケース

ここでは自宅を賃貸に出す方が良い場合、賃貸に出さず売った方が良い場合のケースをご案内します。

4-1. 自宅を賃貸に出した方が良い人の特徴

- 家賃収入を得たい

- 思い入れのある家を手放したくない

- 将来的に自宅に戻る予定である

- 資産として保有して、将来的に活用したい

- 空き家として保持したくない

自宅を賃貸に出すのは、「空き家となった自宅を有効活用したいと考えている人で、家を手放したくない人または将来的に住む予定がある人」におすすめの方法です。

また、将来的に資産価値が上昇することを見込んで、高値がついたときに売りたいと考えている人においても賃貸がおすすめできます。

リロの留守宅管理では提携法人1万社超の独自ネットワークで、ご自宅に優良な入居者を見つけ、転勤中の一時的な賃貸、相続での長期的な賃貸など契約期間の有無など柔軟にご提案できます。

まずは、自宅の「適正賃料」と「最適な貸し出しプラン」も無料査定内でご提案いたします。

4-2. 自宅を賃貸に出さない方が良い人の特徴

逆に下記のような特徴に当てはまる人は、自宅を賃貸に出すのは考え直した方が良いでしょう。

- 単身赴任する人

- 拠点を移したくない人

- 一時的とはいえ、他人が家に住むのを好まない人

単身赴任の場合は残された家族が自宅に住み続けることになるので、賃貸に出す選択肢はなくなります。また、家族が転勤についてきたとしても週末は自宅に戻る場合は、賃貸には出せません。

賃貸に出せる条件が揃っていたとしても「一時的にでも他人が住むのは嫌」という人は、自宅を賃貸に出すのは止めておきましょう。

| 賃貸に出す | 売却に出す | |

|---|---|---|

| 主なメリット | 家賃収入でローンなどを支払える | まとまった現金が手に入る |

| 資産としての扱い | 手放さずに「収益源」として残せる | 所有権を手放し、管理責任が消える |

| 向いている人 | 将来的に戻る・子供に譲る予定がある | 二度と戻る予定がなく、管理もしたくない |

| リスク | 空室や修繕などのコスト発生 | 地価上昇などがあった際、利益を享受できない |

5.自宅を賃貸として活用するのがおすすめな事例

ここでは自宅を賃貸として活用するのがおすすめの具体的事例を紹介します。

5-1. 予期せぬことで一時的に自宅を空けることになりやすい転勤の場合

自宅を購入した際には予定がなくても、会社員として働いている以上、急に転勤を命じられることも考えられます。

転勤と言っても期間の違いはありますが、終わりが見込まれるケースの方が多いと思われます。

期間が限定されている場合は苦労して購入した家を手放すのは惜しい気持ちになります。

長く住んできた場所ならば、数年間の転勤のために「住み慣れた地域から離れたくはない」「離れたとしても戻ってきたい」といった思いもあるかも知れません。

こうした場合は、自宅を賃貸に出すのが最良の選択となり得ます。

賃貸にすれば自宅を手放す必要はなくなり、帰ってきたときにはまた同じ家での生活を再開できます。加えて家賃収入も得られるので転勤中の生活の支えにもなり、一石二鳥です。

5-2. 部屋の数が足りなくなるなどして引っ越す場合

子どもが産まれて部屋数が足りなくなったり、逆に同居中の家族が亡くなったり、子供が独立したりするなどで自宅の部屋が余ることがあります。

こうした場合、そのまま住み続ける選択肢もありますが、家族の人数にフィットする住環境を求めて引っ越しすることもあるでしょう。

この際、自宅の売却も選択できますが、賃貸に出して資産として自宅を所有しておくことも可能です。

また、賃貸に出しておけば子どもの独り立ちなどで引っ越し先の部屋を持て余すようになったら、自宅に戻る選択もできます。

ちなみに、ある程度大きな自宅について部屋が余るような場合には、自宅全体を貸し出すという選択肢だけではなく、一つの家を複数戸に分け、所有する物件の一部を貸し出すことで、賃貸併用住宅にするという方法もあります。

5-3. 先々を見越して自宅売却時の価格にある程度の期待が持てる状態で、住み替えを行う場合

物件の売却価格が将来的に「上がりそう」「キープできそう」「大きくは下がらなさそう」といった期待がある場合には、賃貸で収入を得ながら市場の変化を待つことができます。

貸してしまうと自由な売買をしづらくなってしまう側面はありますが、家の状態を維持しつつ、所有権を保持したまま売却の機会を先送りにすることができます。

買い替えを伴う住み替えなどで資金に余裕がない場合には、物件を売却して資金を作るようなことも考えられます。

しかし、賃貸物件に住み替えられる程度に手元の資金にゆとりがあるような場合は、「持ち家を売却するか」「持ち家を賃貸に出すか」ある程度自由に選択できます。

売却のように一度に大きなお金は手に入りませんが、今後5年、10年という先々を考えたときに、長期的に続く収入源として賃貸を選んだ方が得になるということが考えられます。

特に、高齢者が体力を考慮してより暮らしやすい場所への住み替えを検討するような場面では、自宅を賃貸に出しておくことで、その後の相続では相続税が減ることも期待できます。

6. 自宅を賃貸に出す7つのメリット

自宅を賃貸に出す具体的なメリットは以下のとおりです。

- 家賃収入を得られる

- 自宅を手放さないまま資産運用できる

- 自宅の維持管理ができる

- 賃貸物件にすることで自宅を相続するより相続税が減る

- 賃貸物件にかかる費用を経費計上できる

- 将来的に再び住むことが可能になる

- 犯罪被害の防止になる

自宅を賃貸に出す代表的なメリットといえば「家賃収入が得られる」ことですが、そのほかにも維持・管理費を経費計上できることや、相続税の低減が見込めるといったメリットなど具体的なメリットについて解説していきます。

6-1. 家賃収入を得られる

自宅を賃貸に出すことで、入居者から毎月賃料を受け取れるようになります。本業とは別に不労所得が得られるうえに、入居者がいる限り継続的に家賃収入が発生するのは大きな魅力です。

賃貸管理会社を利用する場合、管理手数料が必要となりますが、賃貸管理の手間をほとんどかけずに家賃収入が得られるようになります。

提携法人1万社超の独自の法人ルートも確立

抽象的な周辺相場ではなく、「自宅が将来生み出す確かな収益額」を知ることが、最も重要な資産運用の判断材料です。

大手上場企業をはじめとした法人取引先が1万社以上。独自の集客チャネルから従業員の方々に物件をご紹介。ご自宅を最大限に活用するための適正賃料を算出します。

6-2. 自宅を手放さないまま資産運用できる

自宅を賃貸に出して家賃収入を得ながら、維持費のかかる自宅を保持できます。

つまり、賃貸にすれば自宅を活用して資産運用ができるのです。

生涯で最も大きな買い物となる持ち家を手放すことは、思い入れもあるためなかなか難しいでしょう。かといって空き家のまま放置してしまうと、ローンの支払いや固定資産税などの税金関係、管理費など、支出はあれど収入は発生しません。

しかし賃貸にした場合、自宅を手放さずに済みます。それどころか賃料設定によってはこれらの支出をカバーしつつ、収入を得られます。

6-3. 自宅の維持管理ができる

自宅は人が住むことでも傷みますが、長期間空き家のままにしておくこともまた、物件や設備の劣化を早めてしまいます。家は人の居住によって、居室や収納への通風、配管への通水などが行われます。

一定の頻度で設備が使用されることや、定期的に清掃が行われることにより、状態がある程度保たれます。

また、空き家を対象とする犯罪から自宅を守ることができるメリットもあります。自宅の状態を長期間維持しようとすると、メンテナンスのための費用もかかるので、ここでも賃料収入が助けになります。

6-4. 賃貸物件にすることで自宅を相続するより相続税が減る

相続税を計算する際の評価額について、物件が賃貸中であると、その物件に関する「権利関係による調整」により物件の評価額が下がります。

物件にかかる相続税は物件の評価額に対して計算されるので、評価額が下がればその分、相続税が減ることを意味します。

自宅を賃貸に出すことで、土地は「貸家建付地」(建物に賃借人が住んでいるため自由にできない土地)として評価されるため、通常よりも相続税評価額が3割ほど低くなります。

また、小規模宅地の特例を利用できれば、さらに減税することも可能です。

相続税には基礎控除というものがあり、「3,000万円+(600万円×法定相続人の数)」で計算されます。

不動産を含めた遺産総額がこの金額よりも低かった場合は、相続税がかかりません。

当然ですが、基礎控除を上回る金額が少なければ少ないほど、相続税も低くなるため、総合的に見た相続税の節税対策としても自宅を賃貸に出すことはメリットが大きいと言えます。

6-5. 賃貸物件にかかる費用を経費計上できる

自宅を賃貸として出す場合、経営に関わる費用は経費として計上できるようになります。たとえば以下のような項目です。

- 固定資産税、都市計画税

- 火災保険料、地震保険料などの損害保険料

- ハウスクリーニング費用、リフォーム費用、修繕費

- 減価償却費

- 管理組合に支払う管理費・修繕積立金[マンションの場合]

- 賃貸管理会社に支払う管理手数料

- 自宅を取得したときの借入金の利息分(ローン元本は認められません)[住宅ローンが残っている場合]

関連記事

リロケーションで得た収入の確定申告はどうする?

賃貸に出さない場合、これらは単なる出費として家計を圧迫しますが、賃貸に出すことで経費計上できるため、税金の支払いを抑えられるメリットが得られます。

自宅を賃貸に出す際は、賃貸物件にかかる費用に対して収入がどれくらいになるか、大まかでよいので収支のバランスを知っておく必要があります。

どのくらいの家賃収入を得られるか、賃貸管理会社に賃料査定を依頼して確認してみると良いでしょう。

6-6. 将来的に再び住むことが可能になる

自宅を売却せずに賃貸に出して所有し続けると、将来的に転勤から戻ることになった場合や、子どもが独立した場合に再び住むことができます。

一度売却してしまうと、賃貸物件を探す手間や家賃がかかってしまいます。家族構成の変化やライフスタイルにあわせて、住まいの選択肢を残せる柔軟性は、自宅を賃貸に出す大きなメリットと言えるでしょう。

ただし再び住むことを考える場合は、契約期間が決まっていて基本的に更新がない「定期借家契約」を活用することをおすすめします。「普通借家契約」で賃借人と契約してしまうと、貸主側から一方的に更新を拒絶することは困難です。

将来的なライフプランも考慮したうえで、契約内容を決めることが重要です。

6-7. 犯罪被害の防止になる

自宅を賃貸に出すことは、犯罪リスクを減らすことにつながります。空き家のままにしておくと人の出入りがないため、不法侵入やゴミの不法投棄など犯罪のターゲットにされるリスクが高まります。

たとえ一時的であっても近隣の迷惑になってしまい近隣トラブルまで発展してしまうかもしれません。

空き家ではなく賃貸に出していれば、犯罪リスクを大幅に減らすことができるでしょう。また入居者がいること自体、近隣の方とのコミュニケーションが自然に生まれるため、不審者が近寄りづらくなる効果があります。

自宅を賃貸に出すことで空き家にしないことは、犯罪被害防止の観点からも大きなメリットになるでしょう。

7. 自宅を賃貸に出す7つのデメリット

一方で自宅の賃貸にはデメリットもあります。

自宅を賃貸に出すデメリットは多くありますが、いずれも事前に対策を取っていれば避けられるものばかりです。どういった対策を取れば良いのかも含めて、詳しい内容を見ていきましょう。

7-1. 賃貸に関わる費用がかかる

自宅を賃貸に出した場合、下記のような費用がかかります。

- リフォーム代

- 固定資産税

- 所得税

- 仲介手数料

- 管理手数料

これらの費用は物件を所有するオーナーが支払う必要があります。自宅を貸し出す際には、これらの費用を前もって計算して収支シミュレーションを行っておきましょう。

ただし、収入を得ようと家賃を高く設定してしまうと、借り手が見つかりにくくなるので、適切な賃料設定が重要です。

家賃収入の最大化を考えた際、費用の概要を知ることは収益面で重要です。費用の目安などさらに詳しい内容は、10.自宅を賃貸に出すときに知っておきたい費用・税金でご案内します。

7-2. 賃貸に関わる手間がかかる

自宅を賃貸に出した場合、次のようなさまざまな手間が発生します。

| 管理委託 | 自主管理 |

|---|---|

|

・管理会社の選定 ・管理会社とのやり取り |

・入居者の募集 ・家賃の徴収 ・入居者トラブルの対処 ・リフォームの手配 ・入居者との契約・更新・解約などの手続き ・建物の管理 など |

管理会社に物件の管理を依頼しない場合は、費用は抑えられますが物件維持に関する手間を一手に引き受けなければいけません。

一方で管理会社に依頼する場合でも管理会社の選定やトラブル時のやりとりなどが発生します。管理方法にもよりますが、自宅を賃貸に出した場合一定の手間が発生するのはやむを得ません。

特に自主管理は多くの手間が発生するうえに専門知識も必要になります。

その点、管理会社に管理を委託すれば、手間も最小限で済み、賃貸管理のプロに任せられるので専門知識がなくても大丈夫です。

そのため、初めて自宅を賃貸に出す場合は、管理委託を選択することをおすすめします。

7-3. 利用することで自宅の設備が消耗する

賃貸では人が住むことで行われる、清掃、通風、通水により自宅の状態が守られますが、一方で、利用を続けることで生じる設備の消耗があります。

賃貸中に破損や消耗が発生した場合、修繕にかかった費用をオーナーが全額負担しなければいけないかというと、実はそうではありません。

発生した破損や消耗のうち通常の生活でできた、いわゆる経年劣化に関してはオーナー負担となります。一方で、故意に破損させてしまったものや、故意でないにしても破損や劣化を放置して悪化させたような入居者に過失がある場合は入居者負担となります。

ただし、この点は証明が難しいケースもあるため、場合によってはオーナー負担が増すことも考えられます。

設備消耗による費用負担を最小限に留めるためには、オーナー側と入居者側の負担項目について具体的な内容を契約書に盛り込むのがおすすめです。

入居者自身が設備の破損に対して費用を負担する可能性があることを提示しておくことで、入居者が物件を雑に扱う可能性を低減できるはずです。

7-4. 賃貸人としての義務が課される

賃貸借契約が成立すると、家の所有者と入居者の関係は、貸す(賃貸)人と借りる(賃借)人になります。物件の取り扱いに関して、賃貸人と賃借人は互いにそれぞれ権利と義務を負うことになります。

義務の内容については交わす契約で個々に定められることもあれば、借地借家法などの法律で定められていることもあります。

賃貸人は「建物を使用・収益させる義務」を負います。そのためには、建物が使用できるように「建物の修繕」と「建物の維持・管理に必要な費用の支払い」が必要です。

7-5. 物件の取り扱いに制限がかかる

前項でも触れているとおり賃貸に出した場合、賃貸人の義務が発生するためオーナー都合の一方的な解約はできません。これによって次のように物件の取扱いに制限がかかります。

- 売りたいときに売れない可能性が高い

- 自分が住みたいときに住めない可能性が高い

要は自分が所有する物件なのに、自分の意思で自由に取り扱えないということです。ただし、これは賃貸の契約方法によって回避できる問題です。

賃貸における契約方法としては、退去申し出がないかぎり更新され続ける「普通借家契約」と、契約期間を自由に設定できる「定期借家契約」、

保証期間の経過後3ヶ月前までに解約を申し入れれば退去させられる「一時使用賃貸借契約」があります。

期間限定で自宅を賃貸に出す場合は、定期借家契約もしくは一時使用賃貸借契約がおすすめです。

それぞれの契約方法についての詳細はこちらの記事をご確認ください。

関連記事

家を貸す前に理解すべき契約の違い

7-6. 住宅ローンの制約がかかる可能性がある

自宅を住宅ローンで購入している場合、自宅を賃貸に出すとローン契約の制約がかかる場合があります。というのも住宅ローンは原則として、契約者本人またはその家族が住むことを前提に組まれているからです。

金融機関との契約書には「本人や家族が居住すること」が条件として記載されているケースが多く、金融機関に無断で賃貸に出すと契約違反とみなされる可能性があります。

自宅を賃貸に出す事情によっては、契約条件の変更やローンの見直しが必要です。住宅ローンから賃貸住宅向けローン(アパートローン)へ切り替える場合は、金利が上がって月々の返済負担が増える可能性があります。

月々の返済費用が変わってしまい負担が増える可能性もあるため、検討される場合には注意が必要です。リロの留守宅管理では、ローン残高を踏まえた収支計算などの相談も承っているので、ぜひ一度お問い合わせください。

7-7. 確定申告の手続が複雑になる

家賃収入がある方は確定申告を行って、税金を申告しなければなりません。

年末調整を受けている方の場合、不動産所得が年間20万円以上あると確定申告が必要になります。不動産所得は、賃貸収入から必要経費を差し引いて算出できます。

必要経費として計上できるものは、修繕費や管理費、ローンの利息など多岐にわたるため申告が手間だと考えられるかもしれません。確定申告ソフトを使えば、簿記や会計の知識がない初心者の方でもスムーズに確定申告を進められます。

また、確定申告の手続きに不安があったり時間が取れなかったりする場合は、税理士に依頼するのもおすすめです。費用はかかりますが、経費の計上漏れや控除の適用漏れをなくせるため、節税効果の高い確定申告ができます。

デメリットは管理内容や保証サービスで「ゼロ」に近づけられます

「入居者トラブル」「家賃滞納」「設備の故障」など、不安は尽きません。

しかし、転勤などで自宅を離れるオーナー様のサポート実績が豊富な当社なら、適正な入居者審査と5つの安心保証でオーナー様を守ります。

賃貸に出す目的に合わせた「具体的なプラン」を、無料査定と合わせてご提案いたします。

8. 自宅を賃貸に出す際の準備と手順

8-1. 市場価格の調査

自宅を賃貸に出す際は、不動産会社に賃料査定を依頼して、賃貸相場を調査します。

周辺の類似物件で調査する場合、募集時の賃料と成約時の賃料は異なることに注意してください。

募集賃料は貸主の希望額を出していることが多く、成約できる賃料と開きがあることが多いです。

現実的な査定額を算出するには、色々な要素が加味される不動産会社の賃料査定が信頼できます。

リロの留守宅管理では、単に相場を当てはめるだけの査定は行いません。

40年以上の賃貸管理実績と蓄積された成約事例のデータをもとに、引っ越し時期の需要、同エリア・同条件の成約賃料と募集賃料、物件固有の強みなどをふまえて精査し、成約確度と収益性のバランスに即した賃料査定を算出します。

自宅を賃貸に出す予定があれば、ぜひ賃料査定をお申込みください。

8-2. 物件の状態を確認

修繕が必要な箇所がないか確認し、必要に応じリフォームやクリーニングを行います。魅力的な物件ほど賃料も高く設定早く入居者が決まります。

8-3. 募集条件の決定

家賃、敷金・礼金の有無、契約期間、ペット飼育の可否など、賃貸条件を具体的に決定します。賃料査定の金額を参考に、賃貸時に支出する費用を賃貸管理会社とも相談して入居者募集の条件を決定します。転勤の間だけ自宅を賃貸に出したい場合などは、契約更新のない「一時使用賃貸借契約」か「定期借家契約」を選びます。

また、ペットの飼育が可能か、喫煙が可能かなど、入居における条件なども同時に決めておきましょう。

8-4. 賃貸管理を委託する不動産会社を決め、入居者を募集する

入居者募集も賃貸管理会社に任せることができます。賃貸管理業務を委託する不動産会社によって、サービス内容や手数料などが異なります。

任せられる業務の内容や、サービスの特色を見比べて、手間やリスクの面など、行いたい賃貸に合わせた賃貸管理会社を選び、入居者募集を始めてもらいます。

様々なメディアで入居者募集の広告が載るようになります。

8-5. 内見と審査

広告に記載された条件を見て関心を寄せた人が物件を見学しに訪れるようになります。希望者に対し内見を実施し、入居申込があれば入居審査を行います。

入居審査は保証会社や賃貸管理会社独自の基準により行われ、職業、収入、過去の家賃滞納歴などの支払い能力が審査対象です。そして、最終的な入居の可否は貸主が決めます。

8-6. 入居審査を経て賃貸借契約を結ぶ

入居希望者から申し込みが入ったら、入居審査を実施します。また、入居希望者が募集条件とは異なる条件を希望する場合は、条件交渉も行われます。

入居審査は保証会社や賃貸管理会社独自の基準により行われ、職業、収入、過去の家賃滞納歴などの支払い能力が審査対象です。そして、最終的な入居の可否は貸主が決めます。

入居審査に問題がなく、契約条件においても貸主と入居希望者双方の合意が得られたら、賃貸借契約を締結します。

関連記事

家を貸す前に理解すべき契約の違い

8-7. 入居中の賃貸管理

入居者が入居を開始したら、賃料の集金や入居者からの問い合わせ対応等の賃貸管理業務が発生します。

ただし、利用する賃貸管理サービスによっては、これらのほとんどの業務を任せてしまうことができます。賃貸借契約が終了する際には解約時の精算を行い、その後も賃貸を続ける場合には改めてハウスクリーニングを行うなど、新しい入居者の獲得に向けた再募集の準備へと続きます。

面倒な手続きは任せて「時間と安心」を確保する

賃料査定、入居者募集、契約手続きなど、オーナー様ご自身で全て行うには煩雑です。私たち賃貸管理会社は、これらの手間をオーナー様の負担が最小限になるよう丁寧に代行します。

まずは、自宅にとって最も有利で、安全な募集条件とプランを知るための無料査定を始めませんか?

関連記事

持ち家を賃貸に出すにはどうすればよい?手順から注意点まで徹底解説!

9. 自宅を賃貸に出す│賃貸管理方法の選択

物件の管理を自分で行うか、不動産管理会社に委託するかを決めます。ここでは主に利用される3つの方法について、詳しく解説いたします。

9-1. 自主管理

全ての業務(入居者募集、契約手続き、家賃回収、トラブル対応、退去手続きなど)を自分で行います。コストは抑えられますが、手間と責任が伴います。管理会社に支払う手数料が不要なので収益性が高くなることが一番のメリットです。

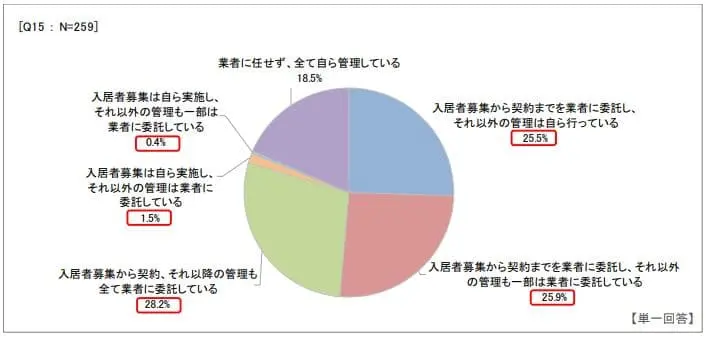

専門的な知識や対応力に自信がある方には、おすすめの管理方法です。国土交通省によれば、賃貸物件において自主管理をしているオーナーの割合は全体の2割程度になります。急を要する問題も発生する可能性がある点においては精神的な負担も大きいと言えるでしょう。

直接物件に出向いて対応するケースもあるため、転勤などで遠方にいる方に自主管理はおすすめできません。

9-2. 管理委託

不動産管理会社に管理業務を委託します。手数料(一般的に家賃の5%程度)はかかりますが、専門的な知識と手間を任せることができます。

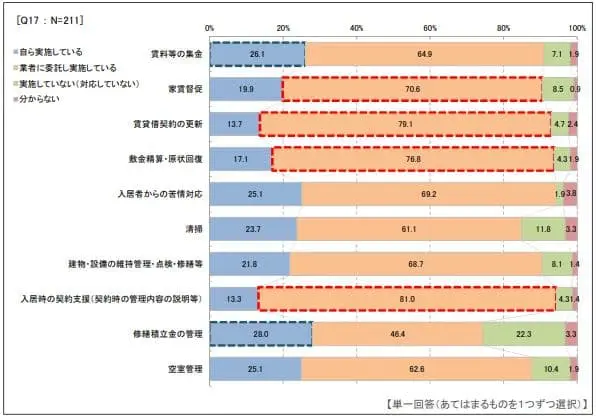

2019年に国土交通省が実施した「賃貸住宅管理業務に関するアンケート調査」では、8割以上のオーナーは「入居者募集から契約などの管理業務の全て又は一部を業者に委託」しています。

【3.所有する賃貸住宅の入居者募集や契約、入居中の管理方法】

参考:国土交通省「「賃貸住宅管理業務に関するアンケート調査」(概要版、9ページ)

ほとんどの管理業務と小さなトラブル対応は不動産会社に任せられるため、オーナーの負担を大きく減らせます。緊急時の対応も任せられるため、自主管理の負担を考えると「管理手数料を払ってもメリットが大きい」と考えるオーナーの方は多いです。

【管理業務の実施状況】

参考:国土交通省「「賃貸住宅管理業務に関するアンケート調査」(概要版、10ページ)

賃貸経営の経験が少ない方でも、管理のプロに任せられるので安心できます。管理を委託する不動産会社によって対応が変わるため、サービス内容をしっかりと確認しましょう。

関連記事

持ち家の賃貸管理はどうすればいい?転勤時ならリロケーションがおすすめ

9-3. サブリース

不動産会社がオーナーから物件を一括で借り上げ、入居者に転貸する方法です。不動産会社が家賃保証を行うので、空室が多い場合でも収入の見通しが立ちやすいです。

管理業務を一任できるという点では管理委託と似ておりますが、管理委託は大きなトラブルなどの最終的な判断はオーナーが行う必要があります。

一方でサブリースであれば、最終的な判断でさえ不動産会社に一任できるため、管理委託と比較しても、よりオーナーの負担を軽減できる方法といえます。

しかし、管理委託と比較すると手数料の負担は大きくなります。また正当な事由なく中途解約ができないため、転勤などで一時的に自宅を賃貸に出すケースには不向きと言えるでしょう。

関連記事

サブリース契約ってどんな仕組み?サブリース契約のメリットやデメリットもご紹介

10. 自宅を賃貸に出すときに知っておきたい経費や費用

先述の通り、賃貸に出す際は任意のものも含めて経費や費用がかかります。

ここでは、ここでは、いくつかの費用について「どういうことで増減するのか」「何のための費用なのか」などを改めて補足していきます。

| 費用相場 | 概要 | |

|---|---|---|

| ハウスクリーニング費用 | 8,000~25,000円 | 自宅内の清掃にかかる費用 |

| リフォーム・リノベーション費用 | 5~100万円 | 老朽化した設備を新築の状態に近づけるための改修費用 |

| 故障した設備の修繕費 | 15~300万円 | 貸し出し前から故障している設備または賃貸中に故障した設備に関する修繕費用 |

| 管理会社へ支払う委託費用 | 家賃の5~12%程度 | 入居者募集から管理までを管理会社に委託するための費用 |

10-1. ハウスクリーニングの費用│面積により異なる

ある程度の期間を暮らしてきた物件であれば、日常的な掃除ではなかなか取れない汚れも残ってしまうものです。

人が住んでいた痕跡が色濃く残るような物件は、借り手からは好まれません。こうした汚れを取り、専門業者によるハウスクリーニングは必須です。

費用が発生しても、落としづらい汚れや、暮らしているときには気づきづらい汚れも落としてもらえます。

見栄えも良くなることから、物件を見に来た人により良い印象を与えられるため、入居者も見つかりやすくなるでしょう。

なお、クリーニングにかかる費用は、広さや対象とする設備の数、種類といったもので決まります。

たとえば浴室にかかるクリーニング費用の目安は、14,000~17,000円程度です。ハウスクリーニング費用については、入居者と契約時の取り決め(特約)で、借主負担とすることもできます。

賃貸借契約を行う前に、退去時のハウスクリーニング費用については前もって決めておくことが大切です。

なお、リロの留守宅管理でもハウスクリーニングなど賃貸に出す前の準備として一貫したサポートをしており、それぞれ下記の金額で対応しています。

- 畳工事:4,400円/半帖物、6,600円/全帖物

- 表具(襖・障子・網戸)工事:1,650円~

- 内装(クロス・カーペットほか)工事:1,320円~/㎡

※2025年7月11日現在

10-2. リフォームやリノベーションの費用

以下のようなときは、リフォームを検討しても良いかもしれません。

- 建物自体や設備が古くて住みづらい

- 入居者が決まりづらい場合

- 相場より高い賃料設定をしたい

リフォームやリノベーションにかかる費用の目安は、修繕箇所にもよりますが一つの設備につき5~100万円程度と高額です。そのため、手当たり次第改修することはできません。

リフォームやリノベーションでどこを優先的に改修すべきかは、家の状態や回収する賃料の目安などによって異なり、これを判断するには豊富な賃貸経営の経験が必要です。

しかし、個人の経験で賃貸経営の知識や経験を身に付けることはなかなか容易ではありません。

そこで利用したいのが、賃貸管理会社の賃料査定です。

賃料査定の際に「どこを優先的に改修すべきか」を合わせて相談することで、効果的なリフォーム・リノベーションを実現できるでしょう。

10-3. 故障した設備の修繕費

自宅にある設備で故障しているものがあれば、賃貸に出す前に修繕しておく必要があります。

故障している設備によって修繕費は異なりますが、目安としては15~300万円程度かかると思っておくと良いでしょう。

また、賃貸中に生じた故障において、過失等で入居者に責任がある場合を除き、経年劣化や通常利用の中での消耗による故障等は、貸し出している所有者が費用を負担して直さなければなりません。

自宅の中の設備について、いつ壊れるか予測するのは難しいですが、長く使っているものが多い場合には、設備の耐用年数を確認しておき、賃貸中の支出としてある程度の予算を見積もっておくと安心です。また、不意の支出に対して早急な対応を求められることも多いので、貸主の負担を軽減するためのサービスがオプションとして提供されている管理会社と契約しておくというのも一つの手でしょう。

10-4. 保険料

自宅を賃貸に出す際には「火災保険」や「地震保険」に加入して損害に備えます。建物については貸主側の保険、家財は借主側の保険で対応するのが原則になります。

マイホームで損害保険に加入している場合は、建物・家財のどちらに対しても保険に入っているケースが多いです。自宅を賃貸に出す前に家財の損害保険については解約するため、保険会社に忘れずに伝えるようにしましょう。

また貸主は借主に対して「借家人賠償責任補償」に加入するよう指定するのが一般的です。借主側が賃貸住宅の契約時に加入する「火災保険」は、ほとんどのケースで「家財保険」と「借家人賠償責任補償」がセットになっています。

「借家人賠償責任補償」は、偶然の事故で火災や水濡れなどを起こしたとき、貸主に対して支払う費用を保険でまかなう仕組みです。

10-5. 管理会社へ支払う委託費用│家賃の5~12%程度

管理会社に管理を委託する場合は、家賃の5~12%程度の委託費用を支払う必要があります。

委託することで入居者の募集から自宅の管理、家賃の入金管理など、賃貸時に必要な管理業務を代行してくれます。

リロの留守宅管理では、契約方法、管理方法、契約期間などお客様の状況に応じて委託費用は異なります。

転勤・投資・相続など賃貸の目的や貸す期間に合わせて、普通借家契約、定期借家契約、一時使用賃貸借契約の3種類の中から最適な契約方法をご案内いたします。

そのため、一律の委託費用ではなく、お客様の状況に合わせたご提案をしております。

詳しい委託費用が気になりましたら、下記からお問い合せください。

関連記事

持ち家を貸す際の費用は?賃貸管理の手数料などの考え方

11. 自宅を賃貸に出したら税金はどうなるの?

11-1. 固定資産税、都市計画税の支払いは継続

自宅を賃貸に出しても、自宅の所有者であることに変わりありません。

そのため、固定資産税や都市計画税は、これまで通りに支払う必要があります。賃貸に出すことによって、固定資産税や都市計画税の金額が変わることはありません。

11-2.家賃収入には所得税、復興所得税、住民税が発生

自宅を賃貸に出して得た所得は不動産所得と呼ばれ、所得税の課税対象となります。

所得税の計算は以下の通りです

- 1.課税所得金額×税率-控除額=所得税額

- 2.(給与所得+不動産所得+その他総合課税の所得)-所得控除=課税所得金額

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

参考:No.2260 所得税の税率(国税庁)

復興所得税

東日本大震災からの復興の財源を確保するために創設された税金で、基準所得税額に2.1%の税率を乗じて計算した金額

【算式】 復興特別所得税額 = 基準所得税額 × 2.1%

たとえば、所得金額が400万円の場合は、下記のような計算になります。

所得税

4,000,000円 × 20% - 427,500円 = 372,500円

復興所得税

372,500円 × 2.1% = 7,822円

合計納税額

372,500円 + 7,822円 = 380,322円

住民税

住民税は前年の所得をもとに課税額が決定され、市区町村民税と都道府県民税にわけられます。 また、均等割と所得割があり、均等割は定額の負担を課すもの、所得割は所得に対して一律10%の税率を課すものとなっています。

11-2. 自宅を賃貸に出している期間は住宅ローン控除は適用されない

住宅ローン控除の適用期間中に自宅を賃貸に出した場合は、所有者や家族が居住しなくなるため、住宅ローン控除が適用されなくなります。

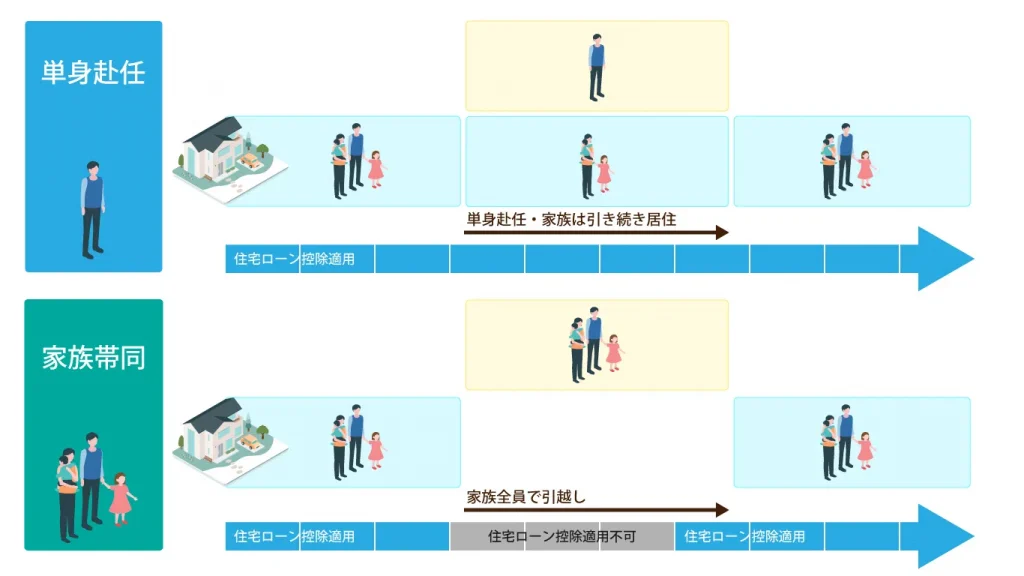

住宅ローン控除は、「単身赴任」と「家族全員の転居」では異なる扱いになります。

- 単身赴任

家族が今の家にそのまま残っている場合には、住宅ローン控除は単身赴任期間中も継続されます。 - 家族帯同

転勤期間は住宅ローン控除を利用することができません。

「再入居した年」から住宅ローン控除を再開することが可能です。

ただし、「再入居した年」に物件を他人に貸していた場合、「再入居した翌年」から住宅ローン控除を再開できるようになります。

また、住宅ローン控除の再適用は、所轄の税務署に再度届出を提出することで再適用を受けることができます。

関連記事

転勤中の住宅ローン控除(減税)はどうなる?賃貸する場合や適用条件と手続きについて解説

12. 自宅を賃貸に出すときの注意点

自宅を賃貸に出す際の注意点をお伝えします。

12-1.査定は複数の賃貸管理会社に依頼する

賃料査定は1社だけでなく複数社に依頼しましょう。なぜなら査定額は管理会社のサービス内容や契約方法に加えて担当者の経験に応じた賃料の調整が入るからです。

より客観的に判断するためにも、複数社の意見を聞いて、賃料設定における判断材料を多く持っておくのがおすすめです。

また、複数社から提示された金額を比較して物件の家賃相場を理解することで、極端に高いまたは低い査定額を排除できます。

このことにより、現実的な家賃相場が分かり、管理会社毎のサービスの違いも理解できるでしょう。

リロの留守宅管理は、転勤での一時的な賃貸、長期間での賃貸など、様々な賃貸管理を行っています。お客様の貸したい目的に合わせてリフォームの相談、賃貸中でも売却したくなった場合の相談なども承っています。

12-2.確定申告は必ず行う

自宅を賃貸に出して得た家賃収入は、不動産所得となります。

年間の不動産所得が年間20万円を超えた場合は、毎年2月16日から3月15日までに確定申告をしなければいけません。e-taxの場合は、1月4日から3月15日までとスタートが早くなり、申告期間が長くなります。

確定申告の手間もかかりますが、リフォーム代や賃貸管理会社に支払う管理手数料などは経費になり、確定申告によって収入から控除することで、節税効果が期待できます。

ただし、会社員で給与所得以外の所得(不動産所得とその他の所得)の合計が20万円以下の場合は確定申告は不要です。

個人事業主は、不動産所得を含めた所得が48万円以下の場合、年金受給者は公的年金等の収入の金額が400万円以下で公的年金等の収入を除いた所得(不動産所得含む)が20万円以下の場合に確定申告が不要となります。

参考:「ご存知ですか?年金受給者の確定申告不要制度」[政府広報オンライン]

確定申告は義務なので忘れたり、申告期間から遅れたりした場合はペナルティが発生するので注意が必要です。

関連記事

リロケーションで得た収入の確定申告はどうする?

関連記事

持ち家を賃貸に出したときの確定申告や税金、計算方法と申告方法を解説

13. 自宅を賃貸に出す際の管理会社を選ぶ3つのポイント

自宅を賃貸に出す際の管理会社選びは、賃貸経営に大きな影響を与えます。ここでは管理会社を選ぶ際のポイントについて、詳しく解説いたします。

13-1. 大手か地域密着型か

大手管理会社の強みは知名度による集客力に加え、総合的なサポート力と安心感にあります。ブランド力と広いネットワークを活かせるため、入居希望者を集める間口が広いという点が強みになります。管理実績が豊富であることから、空室対策やトラブル対処のノウハウがあり的確なサポートが期待できるでしょう。

地域密着型の管理会社は、地元の賃料相場に精通しているため、地元のニーズに合わせた価格設定が提案できます。大手と比較すると、担当者一人あたりの管理物件数が少ないため、スピーディーかつ柔軟な対応が期待できます。

13-2. 提供するサービス内容

管理会社ごとに提供するサービスの範囲を、しっかりと確認することが重要です。多くの管理会社では、以下のようなサービスを提供しています。

- 入居希望者の募集

- 家賃回収

- 設備のメンテナンス

- トラブル・クレーム対応

たとえばリロケーション・ジャパンでは、同一箇所の修理内容を1回5万円まで負担するサービスがあります。提供されるサービス内容をしっかりと把握することで、オーナーの手間を減らし、安心して管理を任せられます。

13-3. 担当者の対応スピード

良い担当者と出会うことは、管理会社選びと同じぐらい重要です。担当者のレスポンスの早さや、対応の手厚さについては細かく確認しておきましょう。担当者の対応次第で、入居希望者との交渉がスムーズに進まなくなることもあります。対応力だけではなく担当者の管理業務の知識の深さも、見定めておきたいポイントの1つです。

自宅を賃貸に出すことを成功させるには、会社選びで8割決まると言っても過言ではありません。大手から地元密着型まで複数社の提案を比較することで、状況に最適なプランが見えてきます。まずは無料査定を利用して、信頼できる管理会社を見つけてください。

14. まとめ

転勤やライフスタイルの変化に伴って一定期間自宅を離れる場合には、自宅を賃貸に出すことで、また自宅へと帰ってくることができます。家賃収入を手に入れることができ、自宅の状態を守ることにもつなげられるというメリットがあります。

収入が得られる一方で賃貸には手間や費用もかかるため、やり方を誤ると収入に対して手間がかかり過ぎることや投資となってしまうというリスクも存在しています。

賃貸経営がうまくいくと所得税が発生するので、収入と経費の内訳を理解して、しっかりと確定申告を行いましょう。

住宅ローンは自己居住の物件のためのローンです。住宅ローンを組んでいるときには、契約違反などにならないように、事前に金融機関に相談した上で賃貸を始めるように気をつけましょう。

自宅の賃貸で期間を限定して貸し出しを行いたい場合には、一時使用賃貸借契約や定期借家契約という契約を用います。一般的に賃貸で多く利用される普通借家契約では、解約時期が不確かになるためです。

限られた期間で賃貸を行える契約で入居者の募集を行おうとした場合、通常の賃貸物件とは賃料の相場が変わってきます。

適正な賃料を設定することは賃貸経営においてとても重要です。そうした場合の賃料査定は、取り扱い実績と経験豊富なリロの留守宅管理に是非お任せください。