住宅ローンを利用して家を購入し、住宅ローン控除を利用される方は多いでしょう。住宅ローン控除は、本人がその住宅に住むことを前提としています。万が一本人が住めなくなった場合、住宅ローン控除は適用できるのでしょうか。この記事では事例をとりあげながら解説していきます。

目次

1. 住宅ローン控除の適用は契約者本人が住んでいることが条件

住宅ローンは本人が住む家を購入するためのローンですが、住宅の取得を支援することを目的に設けられた制度である 住宅ローン控除もまた、購入した自宅への本人の居住が控除を適用する条件となっています。投資の対象となっている住宅や、その敷地となっている土地といった物件への適用はできません。

住宅ローン控除は適用開始時期によって条件が異なります。令和4(2022)年~令和5(2023)年までに居住を開始した場合の条件は次の通りです。

| 一般的な住宅 | 特例居住用家屋 または特例認定住宅等 |

|

|---|---|---|

| 入居時期 | 取得から6か月以内に入居すること | |

| 入居期間 | 控除を受ける年の12月31日まで引き続いて居住していること | |

| 床面積 | 50㎡以上 かつ 半分以上が本人居住用 |

40㎡以上50㎡未満 かつ 半分以上が本人居住用 |

| 合計所得金額 | 2,000万円以下 | 1,000万円以下 |

| 借入期間 | 10年以上 | |

| 複数住宅所有時 | 主として居住の用に供すると認められる住宅であること。 | |

| ほかの課税特例との重複適用 |

居住年およびその前2年の計3年間に次に掲げる譲渡所得の課税の特例の適用を受けていないこと。 居住年の翌年以後3年以内に居住した住宅以外の一定の資産を譲渡し、次に掲げる譲渡所得の課税の特例の適用を受けていないこと。

|

|

| 住宅の取得方法 | 生計を一にする親族や特別な関係のある者からの取得でないこと 贈与による取得でないこと |

|

住宅ローン控除に日割計算はなく、年の途中で住み始めた場合でも満額控除を受けられますが、年の途中で家を手放した場合はその年の控除は受けられません。

2. 単身赴任なら住宅ローン控除を受けられる

転勤などやむを得ない事由によって単身赴任となり、購入した本人が住むことができない場合、そこに 住み続ける扶養している親族が適用の条件を満たしていれば、住宅ローン控除を受けることができます。転勤のほかには本人の療養や親の介護で転居する場合などが該当します。

ただし、平成28(2016)年3月31日以前に住宅を取得しているケースでは、転勤・海外赴任などで単身赴任となり本人が「非居住者」となっている間、家族がそこに住み続けていたとしても住宅ローン控除の対象外となります。詳しくはこちらの記事をご確認ください。

関連記事

転勤になったら家族帯同と単身赴任、持ち家がある場合はどちらを選ぶ?

3. 本人が住んでおらず住宅ローン控除が受けられない場合とその対応

3-1. 転勤などで家族全員が引っ越す

転勤などで住めなくなった場合に、 家族も含めて引っ越してしまうと、住宅ローン控除を受けることはできません。

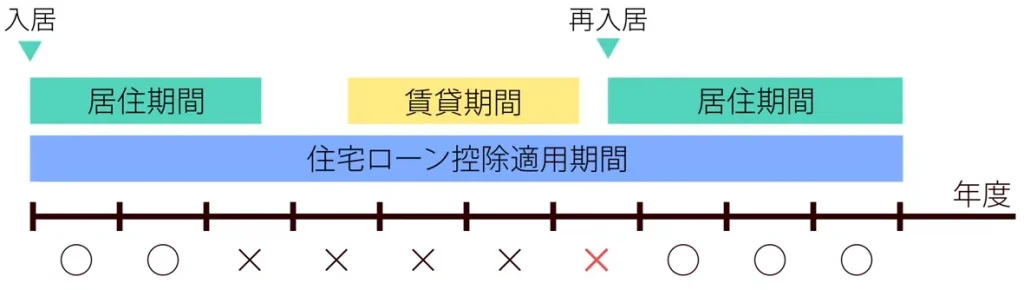

転勤の場合は、事前に届け出を行うことで、また住み始めたときに住宅ローン控除を再適用することができます。再適用の方法は後述します。転勤期間中に自宅を賃貸していた場合は、たとえ住み始めていても賃貸期間が含まれる年は適用を受けることができません。

関連記事

転勤中の住宅ローン控除(減税)はどうなる?賃貸する場合や適用条件と手続きについて解説

3-2. 離婚して購入した家に住んでいない

原則として、住宅ローン控除の適用は本人の居住が条件となっており、 本人が住んでいなくても適用されるのは、前述した転勤のようなやむを得ない事由に限られます。

離婚して妻か夫のどちらかが住まなくなった場合に住宅ローン控除の適用は受けられるのか、住宅ローンの名義人が1人の場合と共有名義の場合をそれぞれ見ていきましょう。

住宅ローンの名義人が単独

住宅ローンの名義人がどちらか一方のみとなっている場合は、 名義人である方が住んでいれば、住宅ローン控除が適用されます。

夫名義で購入した家に妻が住み続けるような場合は、住宅ローン控除は適用できません。

共有名義の住宅ローン

共有名義で購入した家にどちらかが住まなくなった場合、住んでいない名義人は住宅ローン控除を受けることができず、住んでいる人の分に対してのみ控除を適用できます。

たとえば、離婚時の財産分与で妻が家に住み続けることとなった場合、夫は住宅ローンを支払い続けていても住宅ローン控除を受けることはできません。住宅ローンの名義を居住している妻に一本化すれば控除を適用できますが、返済能力や信用情報をもとに審査を行った上で契約を締結しているため、簡単ではありません。ローン残高にもよりますが、2人分の収入や信用情報をもとに契約したものを1人分の名義に変更することは非常に難しいでしょう。

住宅ローンが共有名義であっても、住宅ローン控除の適用条件はそれぞれで考慮されます。住宅ローンを利用して購入した家に住んでいない人は控除を受けることができないため、注意しましょう。

3-3. 負担付贈与で引き継いだ住宅ローン

なんらかの負担をする代わりに行われる贈与を「負担付贈与」といいます。

親子で住宅ローンを借りて共有名義で家を購入し、その後、親の住宅ローンを負担することを条件に親の不動産持分を子どもへ贈与した場合、この親から引き継いだ住宅ローンについては住宅ローン控除を受けることができません。

また、このとき贈与者(不動産を子に贈与した親)について、住宅ローンを肩代わりしてもらった金額で不動産を売却したとみなされ、所得税が課される場合もあるので、負担付贈与を利用する場合はこの点にも注意が必要です。

3-4. 親族居住用住宅ローン

親や子どもが住む家を購入するための住宅ローンを組んだ場合も、本人が居住しないため、住宅ローン控除を適用することはできません。

ただし、本人と連名で住宅ローンの申し込みを行った連帯債務者が住む場合は、連帯債務者の方は住宅ローン控除を受けることができます。

4. 住宅ローン控除の再適用

転勤などのやむを得ない事由によって住宅ローン控除を受けられなくなってしまう場合、事前に手続きを行うことで、帰任などで控除適用の条件が揃ったときに控除期間が残っていれば、また控除を適用することができます。再適用に必要な手続きをご紹介します。

4-1. 引っ越す前に行う手続き

家屋を居住の用に供しなくなる日までに、下記の書類を管轄の税務署長へ提出する必要があります。

- 転任の命令等により居住しないこととなる旨の届出書

- 年末調整のための住宅借入金等特別控除証明書※

- 給与所得者の住宅借入金等特別控除申告書※

※税務署長から交付を受けている場合

参考:住宅借入金等特別控除の再適用を受けるための手続1(転居前における手続)[国税庁]

4-2. 再入居したときの手続き

下記の書類を管轄の税務署長へ提出します。

- 再適用を受ける最初の年分の確定申告書(住宅借入金等特別控除を受ける金額に関する必要事項を記載)

- 住宅借入金等特別控除額の計算明細書(再び居住の用に供した方用)

- 住宅取得資金に係る借入金の年末残高等証明書(2カ所以上から交付を受けている場合は、そのすべての証明書)

参考:住宅借入金等特別控除の再適用を受けるための手続2(再び居住の用に供したときの手続)[国税庁]

原則として、事前に届け出を行っていなければ、再適用を受けることはできません。やむを得ない事情により届け出ができなかった場合は、税務署長が認めた場合に限り、再適用を受けることができます。

5. 住宅ローン控除の注意点

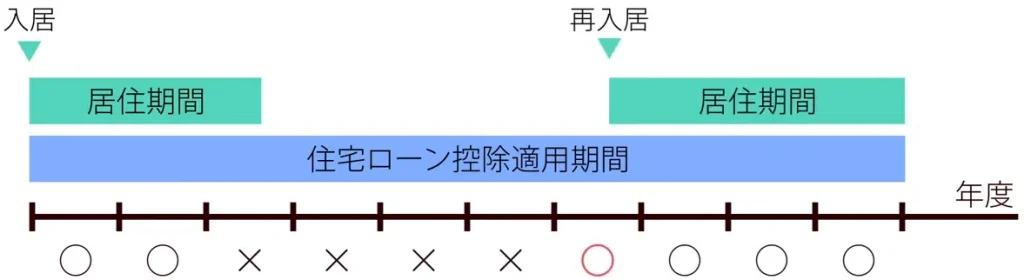

5-1. 住宅ローン控除の適用期間は延長できない

住宅ローン控除の適用期間は、住宅を取得した時期によって異なります。そして、この適用期間は転勤などで控除を受けられない期間があっても、延長されることはありません。

たとえば、10年間の住宅ローン控除の適用期間中のうち、転勤によって4年間控除を受けられなかった場合、住宅ローン控除は6年しか受けられません。また、取得後6か月以内の入居が適用条件となっているため、入居せずに転勤となった場合は、まったく住宅ローン控除を受けることができなくなってしまいます。

なお、自宅の賃貸をおこなっていた年は再適用できず、次年度からの適用となります。

住宅ローンを利用して家を購入する場合は、転勤になりそう、親の介護で家に住めない期間があるかもしれない、というタイミングは避けたほうがいいかもしれません。

5-2. 住民票を偽っても住んでいない家の住宅ローン控除は適用できない

不本意な理由で引っ越さなければならない場合、住民票をそのままにして、住宅ローン控除を受けようと考える方もいるかもしれません。

しかし、住民票をそのままにしたとしても、会社へは新しい住所を伝えるでしょう。会社から住民票の提出を求められることもあるでしょう。会社で年末調整を行っている場合は、会社は新しい住所で手続きを行い、これに基づいて住民税が課税されるため、住民票の住所地と異なることが発覚します。

住所変更の届け出を行っていない場合、5万円以下の過料に処されることがあります。加えて、ローンを借りている金融機関からも、一括返済を求められる可能性があります。

どうしても住宅ローン控除を受けたい場合は、家族に住んでもらうようにしましょう。

6. まとめ

住宅ローン控除は、原則として住宅ローンを利用している本人が住んでいなければ適用できません。

やむを得ない事由で本人が住むことができない場合は、扶養している家族に住んでもらうことで、引き続き控除を受けることができます。また、転勤などで一時的に住宅ローン控除が受けられなくなっても、事前に手続きをしておくことで、住宅ローン控除の再適用を受けることができます。ただし、控除期間が延長されるわけではない点には注意が必要です。

最後に、住宅ローン控除を受けたいからといって住民票を偽っても、住宅ローン控除を受けることはできません。金融機関からローンの一括返済を求められるなどの大きなリスクを抱えることとなるので、絶対にやめましょう。

この記事の編集者

カテゴリ: 転勤 関連記事

賃貸に役立つコラム記事

海外赴任時の賃貸に関して

転勤時の賃貸に関して

一戸建て・マンションの賃貸に関して

査定に関して

人気記事TOP5

タグ一覧

記事検索