![]()

menu

相続したマンションを売却する場合、相続から売却完了までの間で相続税や所得税といった税金がかかります。これらの税金は、資産価値や売却益が増加するほど高くなるため、マンションを相続する人にとっては悩みの一つになるケースが多いです。

実際、マンションを相続してから発生する税金の多さに悩みを抱えている人も多いのではないでしょうか。

本記事では、相続したマンションの売却で発生する税金や利用できる控除・特例、相続した時点で発生する税金に関して解説します。税金の計算方法等を知って事前にかかる税金の額をある程度把握できれば、工面できるかどうかの判断はもちろんのこと、前もってお金を準備しておくことも可能です。

相続したマンションを売却する際、売却益が発生する一方で以下のような税金も発生します。

【相続したマンションの売却で発生する税金】

所得税・住民税とは、マンションを売却して得た利益(譲渡所得)にかかる税金です。譲渡所得は単純な売却益ではなく、売却までにかかる仲介手数料やマンションを購入した際の費用などを差し引いて算出します。

そのため、マンションの売却額が大きくても仲介手数料や購入時の土地の価格が大きければ、その分譲渡所得も少なくなります。なお、譲渡所得は「譲渡価額 - 取得費 - 譲渡費用」で算出可能です。譲渡価格はマンションの売却額で、取得費と譲渡費用はそれぞれ以下の項目等を含んだ費用になります。

| 取得費 | 譲渡費用 |

|---|---|

|

|

計算の具体例は「譲渡所得を計算する」にて取り上げます。

印紙税とは、売買契約書に課税される税金のことです。印紙税は、売買契約書に記載する売買代金によって異なります。詳細は以下のとおりです。

| 売買契約書に記載する売買代金 | 本則 | 軽減税率※ |

|---|---|---|

| 1万円未満 | 200円 | 非課税 |

| 1万円以上10万円以下 | 200円 | 200円 |

| 10万円超50万円以下 | 400円 | 200円 |

| 50万円超100万円以下 | 1,000円 | 500円 |

| 100万円超500万円以下 | 2,000円 | 1,000円 |

| 500万円超1,000万円以下 | 10,000円 | 5,000円 |

| 1,000万円超5,000万円以下 | 20,000円 | 10,000円 |

| 5,000万円超1億円以下 | 60,000円 | 30,000円 |

| 1億円超5億円以下 | 100,000円 | 60,000円 |

| 5億円超10億円以下 | 200,000円 | 160,000円 |

| 10億円超50億円以下 | 400,000円 | 320,000円 |

| 50億円超 | 600,000円 | 480,000円 |

| 金額の記載のないもの | 200円 | 200円 |

※2014年4月1日~2027年3月31日まで

なお、印紙税は売買契約書に課税される税金であるため、書面でのやり取りでなければ税金はかかりません。たとえば、不動産取引において2022年5月から電子契約が解禁されており、電子契約を採用した場合には印紙税は不要となります。

登録免許税とは、登記手続きの際に国に納める税金のことです。主に売却の際は抵当権抹消に登録免許税がかかり、その費用は不動産1個につき1,000円になります。そのため、マンションの売却においては土地1個、建物1個に対する抵当権抹消が必要になり、合計で2,000円かかるケースがほとんどです。

なお、不動産売却における名義変更費用は買主負担のケースになる場合もあるため、負担する人の区分については仲介会社に確認を取る必要があるでしょう。

相続したマンションを売却することでかかる税金の一つに「所得税」があります。所得税は譲渡所得額と加算される税率がわかれば算出可能です。まずは譲渡所得を計算して、そこから税率を算出し、譲渡所得と税率から所得税を計算します。

なお、税率はマンションを所有していた期間によって異なるため、間違えないように気を付けてください。所有期間が5年以下なら短期譲渡所得(税率=約39%)に該当、5年超えなら長期譲渡所得(税率=約20%)に該当します。

譲渡所得は、以下の計算式で算出可能です。

譲渡所得 = 譲渡価額 - 取得費 - 譲渡費用

譲渡価格はマンションの売却額で、取得費と譲渡費用は以下の表のとおりです。

| 取得費 | 譲渡費用 |

|---|---|

※取得費が不明な場合は、売却時の収入の5%を概算取得費とすることが可能 |

|

一例として、いくつかの条件を基準に譲渡所得と所得税の計算をしていきます。(所得税は次の見出しで解説します)

【条件】

マンションの売却額:4,500万円

取得費:4,000万円

譲渡費用:142万円

所有期間:8年

譲渡所得= 4,500万円 – 4,000万円 – 142万円 = 358万円

すなわち、358万円が譲渡所得となり、所得税は358万円を基準に算出されます。

譲渡所得を算出したら、続いて税率の確認をしていきます。税率はマンションを所有していた期間によって異なり、売却する年の1月1日時点において所有期間が5年超だと長期譲渡所得、5年以内だと短期譲渡所得になります。ぞれぞれの税率は以下のとおりです。

| 所得の種類 | 所有期間 | 所得税率 | 住民税率 |

|---|---|---|---|

| 長期譲渡所得 | 5年超 | 15% | 5% |

| 短期譲渡所得 | 5年以下 | 30% | 9% |

所得税と住民税、復興特別所得税の税率を合算し、単純に譲渡所得に乗じて税額を計算できるようにした税率は、以下のとおりです。

※復興特別所得税とは、2037年12月31日まで適用される所得税に上乗せする税金で、2.1%が上乗せされます。

| 所得の種類 | 合計税率 |

|---|---|

| 短期譲渡所得 | 39.63% |

| 長期譲渡所得 | 20.315% |

今回は所有期間8年のため、長期譲渡所得の税率を358万円に乗じて譲渡所得税を算出します。

所得税 = 358万円 × 20.315% =約72.7万円

以上が所得税の金額ですが、ここから控除が適用される場合は適用後の額が実際に支払う額になります。

所得税を計算したら、続いては控除・特例について押さえておく必要があります。控除や特例を活用できれば、算出した所得税の負担を抑えることが可能です。相続したマンションの売却で利用できる控除や特例は以下のとおりです。

【相続したマンションの売却で利用できる控除・特例】

控除や特例はそれぞれ要件が異なるため、自身の状況に該当するかどうかをまずは確認しなければいけません。税金の負担を少しでも抑えるためにも、3種類の控除・特例の概要を押さえておきましょう。

居住用財産を譲渡した場合の3,000万円特別控除の特例とは、マイホーム(居住用財産)を売ったとき所有期間の長短に関係なく譲渡所得から最高3,000万円まで控除できる特例です。適用要件は以下の6種類です。

参考:No.3302 マイホームを売ったときの特例(国税庁)

要件に該当し、この特例を受けるためには特定の書類を添えて確定申告が必要です。特定の書類とは、譲渡所得の内訳書(確定申告書付表兼計算明細書)のことです。

10年超所有軽減税率の特例とは、居住用のマンションを売却(譲渡)した場合、10年以上所有していれば所得税や住民税の税率が低くなる特例です。通常5年を越えて所有していた場合、長期譲渡所得の税率である約20%を課税所得に乗じることになりますが、10年を越えていた場合はそれよりも低い税率で計算できる特例となります。

具体的には、10年越えの場合、以下の通リ計算します。

適用要件は以下のとおりです。

参考:No.3305 マイホームを売ったときの軽減税率の特例(国税庁)

これら5つの要件すべてに当てはまらないと利用することができません。また、特例を受けるためには前項と同様に確定申告で申請する必要があります。確定申告で必要となる資料は以下のとおりです

なお、10年超所有軽減税率の特例は居住用財産の3,000万円特別控除と併用可能です。

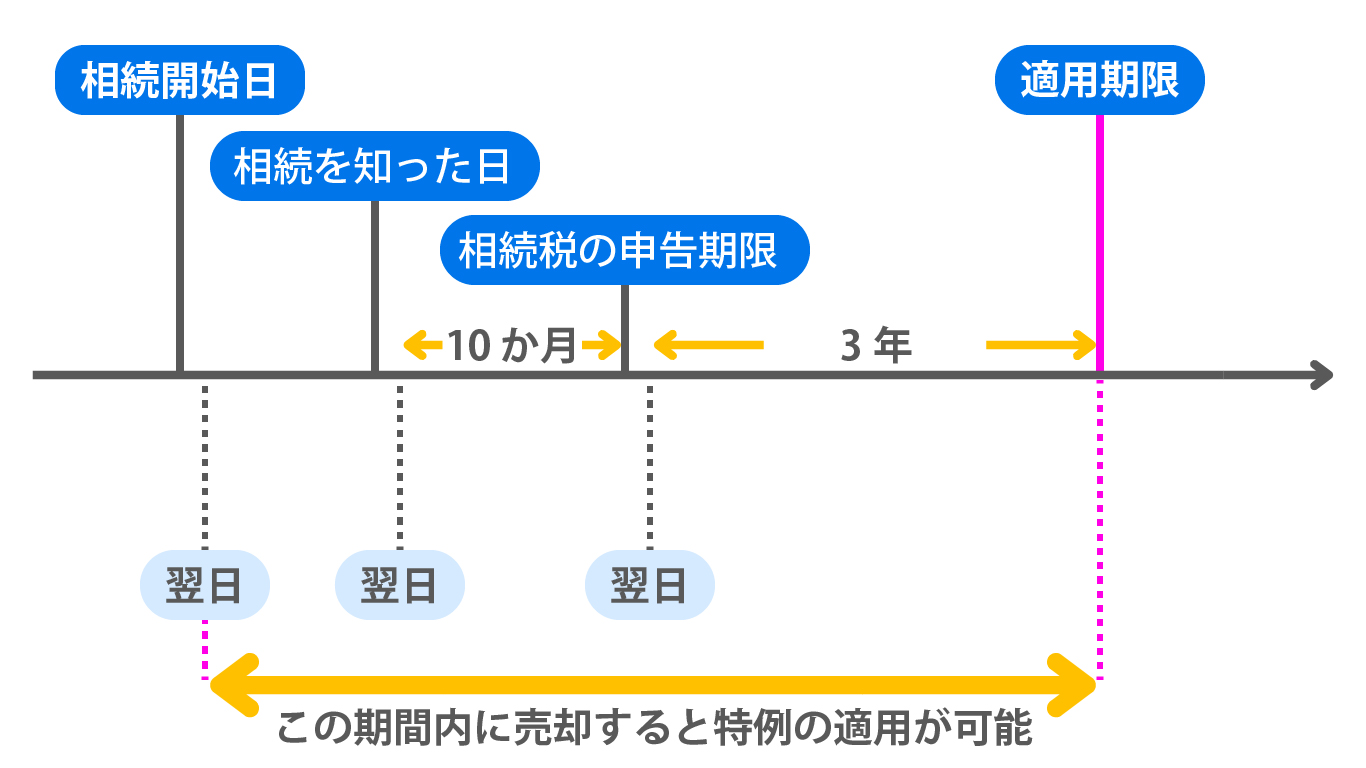

取得費加算の特例とは、マンション相続開始のあった日の翌日から相続税の申告期限の翌日以降3年を経過するまでに相続したマンションを売却した場合、相続税額の一部を取得費に加算できる特例です。

相続税の申告期限は被相続人が死亡したことを知った日の翌日から10か月以内なので、通常は相続開始日から3年10か月が経過するまでが売却期限となります。

取得費は譲渡所得を算出する際に必要になる費用項目の一つで、取得費用が多くなるほど譲渡所得は少なくなるため税負担が抑えられます。なお、譲渡所得を算出する際の式は以下のとおりです。

譲渡所得= 4,500万円 – 4,000万円 – 142万円 = 358万円

以上の式に対して、取得費加算が追加されると、さらに以下のような式になります。

譲渡所得 = 譲渡価額 - (取得費 + 取得費加算) - 譲渡費用

そして、取得費加算の特例を受けるための要件は以下のとおりです。

参考:No.3267 相続財産を譲渡した場合の取得費の特例(国税庁)

要件に該当する場合は取得費加算の特例を利用でき、居住用財産の3,000万円特別控除との併用もできます。また、取得費加算の特例の計算式は以下のとおりです。

取得費に加算する額 = 本人の相続税額 × (相続したマンションの相続税評価額 ÷ 本人の相続税の課税額)

この特例も同様に確定申告をしないと適用されません。

相続したマンションの売却が完了したら確定申告を行ないます。確定申告は基本的に売却によって利益が出たら必ず行わなければいけません。そのため、これから売却を検討している人も確定申告の流れや必要な書類については詳細に知っておく必要があるでしょう。

なお、マンション売却によって赤字となった場合でも、特例などを利用する場合は確定申告をしなければいけません。たとえば、譲渡損失の損益通算および繰越控除の特例を利用する場合には、赤字となった額を詳細に申告する必要があるため確定申告を行ないます。

以上を踏まえて、黒字・赤字のどちらになっても確定申告ができるように詳細を押さえておきましょう。

確定申告は税金を納めるケースと特例を適用するケースの両方で必要になります。流れは以下のとおりです。

まずは必要な書類を準備します。必要書類は売買契約書や譲渡所得の内訳書などいくつかの種類があり、詳細は次項で取り上げます。書類の準備が完了したら、売却時にかかった経費の領収書や経費に計上できる受領証などを準備しましょう。

それぞれの領収書の金額を参考に確定申告書に実際に記入して完成させていきます。また、特例を利用するための書類(譲渡所得の内訳書など)も並行して作成しましょう。

すべての書類作成が完了したら、毎年2月16~3月15日までの間に税務署へ書類を提出します。

相続したマンションを売却して利益がでた場合の確定申告で必要となる書類は以下のとおりです。

【相続したマンションを売却して利益がでた場合の確定申告に必要な書類】

確定申告の際はこれらの書類を準備したうえで、申告書の作成にあたりましょう。また、特例や控除を利用する場合は、上記の書類とは別に必要となる書類を準備してください。

提出書類の詳細は下記からご確認ください。

参考:A4-1 申告手続き(譲渡所得関係 申告書添付書類)(国税庁)

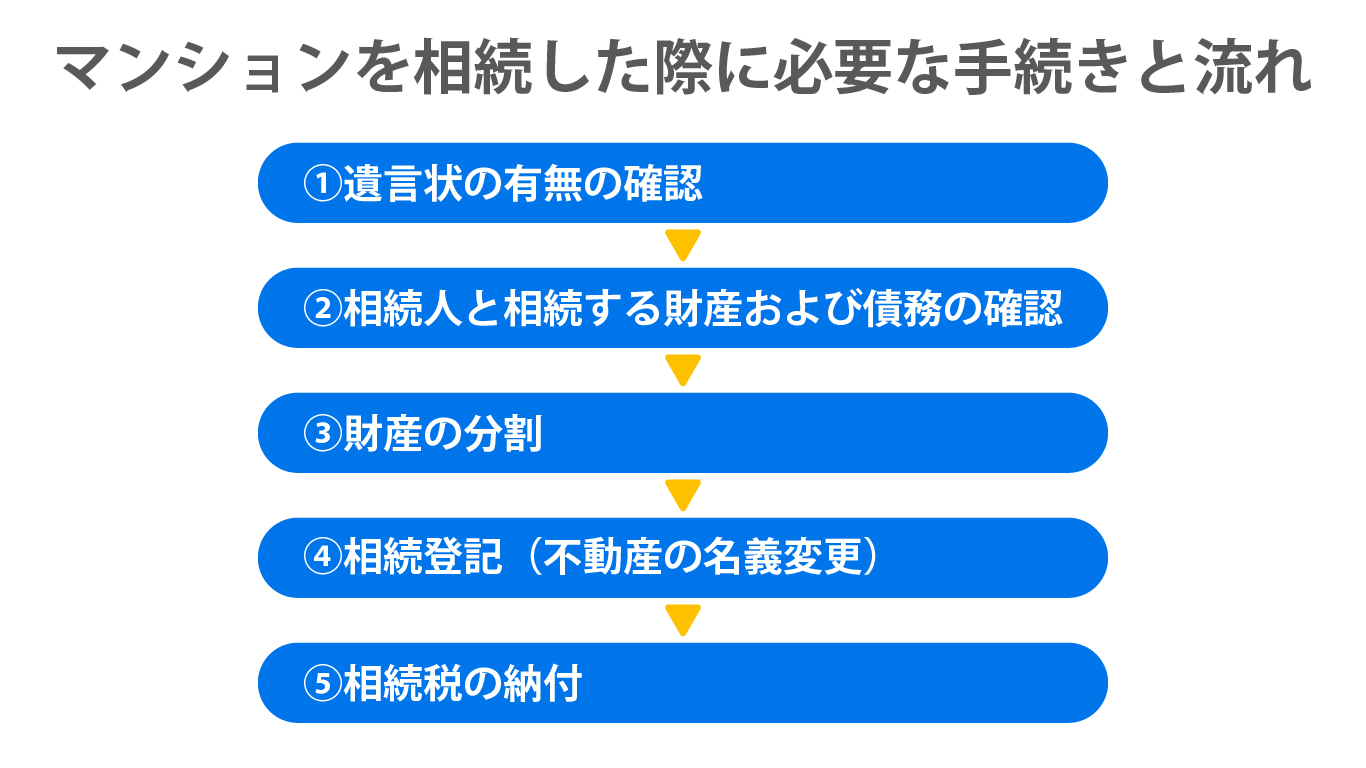

マンションの売却をするかどうかを問わず、相続した際は以下の画像の流れで相続税を支払わなければいけません。

仮にマンションを賃貸に出す場合でも、相続という工程は必ず踏まないといけないため、その後の利用方法を問わず相続税の納付までの流れは押さえておきましょう。

マンションを相続して、まずやるべきことは遺言状の有無の確認になります。なぜなら、遺言状があった場合は原則としてその内容に沿って相続を行なわなければならないためです。仮に、遺言状の存在を把握せずに遺産分割協議を行なった場合、競技内容と遺言書の内容に相違があれば再度相続手続きをやり直さなければいけません。

なお、遺言状には「公正証書遺言」「自筆証書遺言」「秘密証書遺言」の3種類があり、公正証書遺言に関しては公証役場に保管されているため、公証役場で検索する必要があります。

相続人とはその名のとおり相続財産を受け継ぐ人のことです。まずは相続人に該当する人は誰がいるのかを確認しなければならず、戸籍謄本を収集して故人が生まれてから死亡するまでの家族関係を調査します。それと並行して、相続する財産および債務の確認もします。

相続する財産はマンションだけでなく、現金や有価証券なども該当するため、お金に換算されるものはすべて洗い出す必要があるでしょう。一例として、相続する財産には以下のような種類があります。

また、借金も相続対象となるため、どのくらいの借金を抱えていたのかも調査しなければいけません。仮に財産よりも借金の方が多ければ、相続する側は借金を背負う可能性もあります。

相続人の調査と相続する財産の洗い出しが完了したら、遺産分割協議を実施し財産を分割します。遺産分割協議は実施しないと後々のトラブルの要因となるため、必ず実施することを推奨します。

また、遺産分割協議によって財産の分割内容が確定したら、遺産分割協議書に従ってそれぞれの財産を相続しましょう。

遺産分割協議とは、各相続人が遺産をどのくらい相続するのかを決める話し合いのことです。必ずしも同じ場所で直接話し合う必要はなく、メールなどのやり取りで決めてしまうこともできます。なお、遺産分割協議が必要なのは遺言書がない場合で、遺言書がある場合は話し合いをせずに遺言書の内容に沿って財産を分割します。

遺産分割協議の簡単な流れは以下のとおりです。

遺産分割協議書とは分割内容を記載したもので、預貯金の相続手続きや不動産の名義変更手続などで必要になります。

マンションの相続が確定したら、実際に相続登記(名義変更)を行ないます。相続登記とは、故人から相続人への名義変更を行う手続きのことで、この手続きを実行しないと売却することも賃貸に出すこともできません。

例外として名義人の委任状があれば、自身の名義でなくても売却できる可能性がありますが、そもそもこの方法は名義人が亡くなっているため活用不可です。

なお、相続登記は法務局にて行えます。相続登記に関する詳細は以下のとおりです。

| 手続人 | マンションの相続者もしくは代理人 |

|---|---|

| 窓口 | マンションの所在地を管轄する法務局 |

| 費用 | 登録免許税 |

| 必要書類 |

|

仮に相続登記を自身で実行できない場合は、司法書士に依頼すれば代わりにやってもらうこともできます。ただし、数万円の費用が掛かるため、その分の費用負担は見込んでおく必要があるでしょう。

マンションの相続が完了したら、相続した財産の額に応じて相続税が課されます。相続税の申告期限は、被相続人が死亡したことを知った日から10ヶ月です。期限までに相続税の計算を行い、申告・納税しなければいけません。

もし、相続税の納付を忘れて滞納状態が続くと、最悪の場合、国税庁により財産を差し押さえられます。財産の差し押さえが実行された場合、相続したマンションが差し押さえの対象になることも考えられます。

相続の流れは「相続税を払う」までが一連の流れになるため、名義変更だけで相続を完了させないように気を付けてください。

マンションを相続した場合、相続税と登録免許税がかかります。登録免許税については数千円と大きな金額にはならないため負担はそこまで大きくはないです。一方、相続税の場合は何十万円とかかるケースも珍しくないため、前項で触れたように差し押さえにならないように費用を準備しておく必要があります。

相続税はマンションの相続税評価額が基礎控除額を上回った場合に課税されます。

基礎控除額は「3,000万円+(600万円 × 法定相続人の数)」で算出可能です。

つまり、相続人が3人いた場合は「3,000万円+(600万円×3)=4,800万円」になるため、マンションの相続税評価額が4,800万円を上回った場合に課税されます。

相続税の税率と控除額の詳細は以下の表のとおりです。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | 0円 |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

相続税とは、故人から財産を受け継いだ際にかかる税金です。なお、相続税は被相続人が亡くなったことを知ったときから10ヶ月以内に申告・納税しなければいけません。もし、納税を忘れてしまうと差し押さえになる可能性があるため細心の注意を払ってください。

なお、マンションの相続税を計算する場合は、以下の3項目を押さえておくと計算しやすくなるため覚えておきましょう。

詳細は、次の「相続したマンションにかかる相続税の計算方法」で解説します。

登録免許税とは、登記手続きの際に国に納める税金のことです。抵当権抹消の際にかかる税金として「登録免許税」で解説しましたが、相続で自身の名義にする際にもかかります。

こちらも同様に、不動産1個につき1,000円の費用がかかるため、土地1個、建物1個で合計2,000円がかかるでしょう。

マンションを相続した場合の計算方法は以下のとおりです。

相続税=マンションの相続税評価額×税率-控除額

税率と控除額の詳細は、「マンションを相続したらかかる税金」で記載した表のとおりです。また、マンションの相続税評価額は以下の計算式で算出可能です。

マンションの相続税評価額=土地部分の相続税評価額+建物部分の相続税評価額

相続税は資産価値に対して直接課税されるわけではなく、相続税評価額や控除額、税率を考慮して求められます。マンションを相続した際の相続税評価額の計算式は、土地、建物に分けて計算されます。

【土地部分の相続税評価額】

土地部分の相続税評価額=マンションの敷地面積×相続税路線価×敷地権の割合

※路線価が定められていない地域の土地の場合は倍率方式を利用し、下記の計算式を使用

土地部分の相続税評価額=固定資産税評価額×倍率(評価倍率表で確認可能)×敷地権の割合

【建物部分の相続税評価額】

建物部分の相続税評価額=建物の固定資産税評価額×1.0

※固定資産税評価額は毎年送られてくる固定資産税の課税証明書で確認可能

2024年1月より適用される改正法については、下記の記事をご確認ください。

なお、マンション相続税評価額が基礎控除額(3,000万円+[600万円 × 法定相続人の数])を下回った場合は相続税がかかりません。

相続したマンションを、売却をするべきか、賃貸に出すべきか、どちらが最善の策になるのかは条件によって異なります。

たとえば、相続したマンションを将来的に利用する可能性や考えが少しでもあるのなら賃貸に出した方が資産としてマンションを維持しながら毎月家賃収入が得られるので生活費の足しにすることができます。一方住む予定がなく相続税を納税することになり現金が必要なら売却することで、まとまった現金を確保することが可能です。その際は納付期限までに売却しなければいけないので遅れないようご注意ください。

以上のように、相続した人の状況などに応じて最善の策は異なるため、賃貸と売却のどちらを選択すべきか慎重になる必要があります。

判断がつかない場合は賃貸と売却の双方をシミュレーションし比較検討します。そのためには先ず相続したマンションの査定を賃貸、売却の両方で依頼しどちらが自分にとってより良いかを検討しましょう。賃貸を検討する際の情報収集としてこちらから無料の賃料査定ができます。賃料査定しながら賃貸の不安や疑問を同時に確認してみましょう。シミュレーションの方法も相談できるので助けになると思われます。

双方で判断がつかない場合は、時間を稼ぐ意味で期間を限定し定期借家契約などで賃貸に出してみる選択もありますが、賃貸、売却もニーズがなければ成り立ちません。

どちらのニーズが強そうか地域の特徴を把握するためにも情報量の多そうな大手の賃貸管理会社や仲介会社複数に相談してみるとよいでしょう。

相続したマンションを売却する場合、売却によって発生する税金(所得税、印紙税、登録免許税)と相続によってかかる税金(相続税、登録免許税)の2種類がかかります。売却によってかかる税金は「居住用財産の3,000万円特別控除」などを利用できれば負担を抑えられ、相続によってかかる税金は基礎控除額をマンションの相続税評価額が下回れば納税する必要がなくなります。

具体的にどのくらいの税金がかかるのかを知っておかないと、最悪の場合、差し押さえになる可能性もあるでしょう。マンションを相続するような状況に直面している、もしくは直面する予定があるのなら、具体的な金額を計算してどのように費用を工面するべきか考えておくことが大切です。

カテゴリ:マンションを売る 関連記事

人気記事TOP5

人気記事TOP5